NEWS

經貿稅務要聞

- 2021-05-11投資虛擬幣 兩種課稅樣態

- 2021-05-10房屋稅單來二張? 原來是車位公設被課稅

- 2021-05-10房子給媽媽!孝順姐弟這樣做 賣屋稅額暴增40倍

- 2021-05-10出版品銷售免稅 二個注意

- 2021-05-10新聞中的法律/勞退「舊換新」 雇主留意提撥須知

- 2021-05-10冒名檢舉逃漏 將不受理

- 2021-05-10權證避險降稅 本會期闖關

- 2021-05-10三大稅法修正案 立院清倉

- 2021-05-07想少繳遺產稅 會計師建議規畫要趁早

- 2021-05-07國稅局提醒 媽媽送錢給子女要注意贈與稅相關規定

稅務法務

05-072021

想少繳遺產稅 會計師建議規畫要趁早

2021-05-07 聯合報 / 記者 賴昭穎 / 台北即時報導

國人向來忌諱談傳承安排,主要是多數父母都覺得太早安排,怕小孩拿到錢態度就變了,而且太早安排,不管怎麼分,總是會埋下子女覺得分配不均的導火線,進而導致兄弟鬩牆,因此父母不想談,小孩也不敢開口,導致許多傳承安排都得等到不得不做的時後才被迫進行。安侯建業聯合會計師事務所家族稅務辦公室會計師洪銘鴻提醒,太晚安排,從遺產稅的的角度來看,不但會導致遺產稅加重,而且也可能引發更多家庭糾紛。

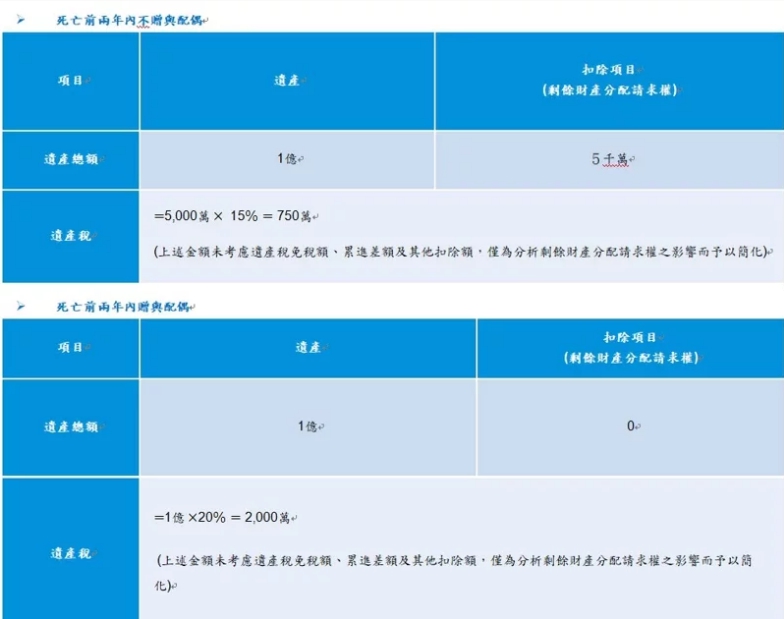

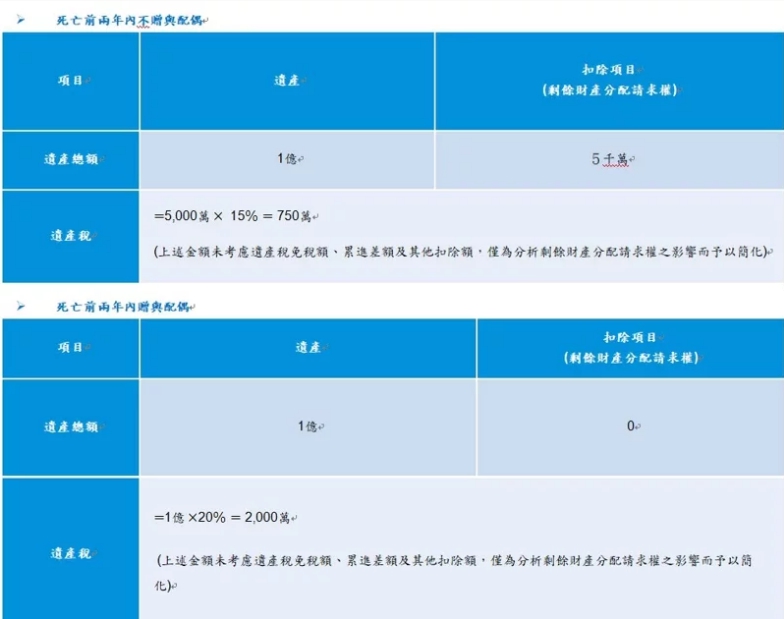

洪銘鴻說,遺產及贈與稅法第15條規定,被繼承人死亡前2年內贈與被繼承人之配偶及繼承人的財產,應於被繼承人死亡時,視為被繼承人之遺產,併入其遺產總額。因此,不管是在生前偷偷把財產分配給特定子女或配偶,只要這個安排是在死亡前兩年內做的,這些財產都會被納入被繼承人的遺產課徵遺產稅。如果受贈對象是配偶,因為還牽涉到民法夫妻剩餘財產差額分配請求權的計算,生前贈與可能不但減不了遺產稅,反而使遺產稅變高。

舉例來說,先生在死亡前2年把名下所有財產1億元全部移轉給太太,這時雖然先生名下已無財產,但死亡前2年贈與予太太的財產,還是要併入先生的遺產計徵遺產稅,因此1億元還是要繳交20%的遺產稅(見附表)。可是,因死亡發生時,太太名下財產有1億元,而先生無財產,導致太太在計算夫妻剩餘財產差額分配請求權時,可納入計算分配的剩餘財產反而比先生還少,因此「配偶剩餘財產差額分配請求權」為0。

洪銘鴻表示,從這起案例可以看出,生前分配不一定能減輕遺產稅;更重要的是,財產已經分配出去給其中一個繼承人,但拿到財產與最終負擔遺產稅的人,其遺產分配與稅賦負擔比例不一定相符。在此情形下,家族成員又如何能平和處理遺產分配問題。

除了考量稅的因素外,更多的是如何妥適的處理財產分配卻又能同時保有財產控制權,讓小孩有更多的時間可以學習駕馭財富的技巧。洪銘鴻建議可以評估以不同財富傳承工具如遺囑、保險、信託及投資公司等在分配、控管與節稅等的成本效益,落實傳承心願。

聯合報 提供

國人向來忌諱談傳承安排,主要是多數父母都覺得太早安排,怕小孩拿到錢態度就變了,而且太早安排,不管怎麼分,總是會埋下子女覺得分配不均的導火線,進而導致兄弟鬩牆,因此父母不想談,小孩也不敢開口,導致許多傳承安排都得等到不得不做的時後才被迫進行。安侯建業聯合會計師事務所家族稅務辦公室會計師洪銘鴻提醒,太晚安排,從遺產稅的的角度來看,不但會導致遺產稅加重,而且也可能引發更多家庭糾紛。

洪銘鴻說,遺產及贈與稅法第15條規定,被繼承人死亡前2年內贈與被繼承人之配偶及繼承人的財產,應於被繼承人死亡時,視為被繼承人之遺產,併入其遺產總額。因此,不管是在生前偷偷把財產分配給特定子女或配偶,只要這個安排是在死亡前兩年內做的,這些財產都會被納入被繼承人的遺產課徵遺產稅。如果受贈對象是配偶,因為還牽涉到民法夫妻剩餘財產差額分配請求權的計算,生前贈與可能不但減不了遺產稅,反而使遺產稅變高。

舉例來說,先生在死亡前2年把名下所有財產1億元全部移轉給太太,這時雖然先生名下已無財產,但死亡前2年贈與予太太的財產,還是要併入先生的遺產計徵遺產稅,因此1億元還是要繳交20%的遺產稅(見附表)。可是,因死亡發生時,太太名下財產有1億元,而先生無財產,導致太太在計算夫妻剩餘財產差額分配請求權時,可納入計算分配的剩餘財產反而比先生還少,因此「配偶剩餘財產差額分配請求權」為0。

洪銘鴻表示,從這起案例可以看出,生前分配不一定能減輕遺產稅;更重要的是,財產已經分配出去給其中一個繼承人,但拿到財產與最終負擔遺產稅的人,其遺產分配與稅賦負擔比例不一定相符。在此情形下,家族成員又如何能平和處理遺產分配問題。

除了考量稅的因素外,更多的是如何妥適的處理財產分配卻又能同時保有財產控制權,讓小孩有更多的時間可以學習駕馭財富的技巧。洪銘鴻建議可以評估以不同財富傳承工具如遺囑、保險、信託及投資公司等在分配、控管與節稅等的成本效益,落實傳承心願。

聯合報 提供