NEWS

經貿稅務要聞

- 2020-05-17海外網購實名認證 加強查核

- 2020-05-17假抵押真逃稅 補帶罰

- 2020-05-15委託代銷開發票 三個注意

- 2020-05-13退還溢付營業稅 上限30萬

- 2020-05-13防疫假給薪 可加倍節稅

- 2020-05-13公司賣房產 留意取得時間

- 2020-05-13資金借股東 須設算利息

- 2020-05-13給付境外電商 扣繳20%稅款

- 2020-05-13拆屋未即時申報 恐多繳稅

- 2020-05-13農地種電後不再務農 要稅

稅務法務

05-132020

給付境外電商 扣繳20%稅款

2020-05-13 經濟日報 / 記者 程士華 / 台北報導

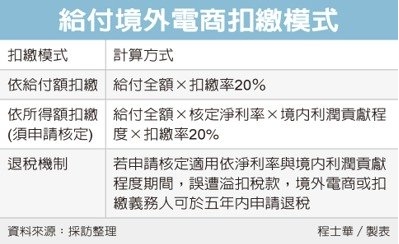

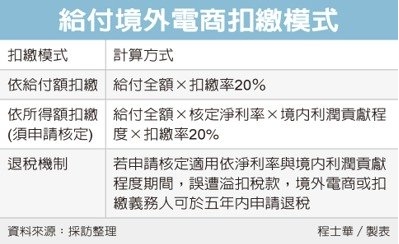

國內業者向境外電商採購服務時,給付款項將會面臨扣繳稅款的問題。台北國稅局提醒,原則上國內業者應依照給付款項全額,計算20%扣繳稅款,不過若提供服務的境外電商已申請核定利潤率課稅,國內業者可以依據利潤率、境內貢獻度等大幅減輕扣繳額度。

官員表示,財政部從2017年開始確立境外電商課稅原則,當境外電商銷售電子勞務,經認定屬於台灣來源收入,可以提示帳簿文據、如實減除相關成本費用,供國稅局核實計算台灣境內課稅所得額。

至於無法提供帳簿文據核實計算的境外電商,有另外一種課稅模式。官員說明,境外電商可提供合約、主要營業項目、境內外交易流程說明等證明文件,供國稅局認定主要營業項目,並申請適用依核定淨利率、境內利潤貢獻程度,計算台灣境內應稅所得額。

官員表示,由於境外電商課稅模式作出以上分流,因此國內業者向境外電商採購服務時,也要一併注意扣繳義務將有所不同,依據《所得稅法》第88條及92條規定,國內業者於給付外國營利事業報酬時,應向所屬國稅局辦理扣繳憑單申報,通常在國稅局未核定淨利率的情況下,國內業者應依給付總額計算20%扣繳稅額。

然而包含Amazon、Apple、Airbnb、Dropbox、Facebook等知名境外電商在內,都已經申請核准適用淨利率及境內利潤貢獻程度課稅,官員表示,2017年至今陸續共有34家境外電商已申請適用,國內業者作為扣繳義務人,扣繳義務會大幅降低,改依「給付總額×我國來源收入×核定淨利率×境內利潤貢獻程度×扣繳率20%」計算。

官員表示,有些國內業者在給付款項後,才確認境外電商已申請適用淨利率課稅,導致多支付扣繳稅款,這種情況當中,境外電商可以在五年期限內,自行申請退稅,或委託國內扣繳義務人代理向國稅局申請退還溢扣稅款。

經濟日報 提供

國內業者向境外電商採購服務時,給付款項將會面臨扣繳稅款的問題。台北國稅局提醒,原則上國內業者應依照給付款項全額,計算20%扣繳稅款,不過若提供服務的境外電商已申請核定利潤率課稅,國內業者可以依據利潤率、境內貢獻度等大幅減輕扣繳額度。

官員表示,財政部從2017年開始確立境外電商課稅原則,當境外電商銷售電子勞務,經認定屬於台灣來源收入,可以提示帳簿文據、如實減除相關成本費用,供國稅局核實計算台灣境內課稅所得額。

至於無法提供帳簿文據核實計算的境外電商,有另外一種課稅模式。官員說明,境外電商可提供合約、主要營業項目、境內外交易流程說明等證明文件,供國稅局認定主要營業項目,並申請適用依核定淨利率、境內利潤貢獻程度,計算台灣境內應稅所得額。

官員表示,由於境外電商課稅模式作出以上分流,因此國內業者向境外電商採購服務時,也要一併注意扣繳義務將有所不同,依據《所得稅法》第88條及92條規定,國內業者於給付外國營利事業報酬時,應向所屬國稅局辦理扣繳憑單申報,通常在國稅局未核定淨利率的情況下,國內業者應依給付總額計算20%扣繳稅額。

然而包含Amazon、Apple、Airbnb、Dropbox、Facebook等知名境外電商在內,都已經申請核准適用淨利率及境內利潤貢獻程度課稅,官員表示,2017年至今陸續共有34家境外電商已申請適用,國內業者作為扣繳義務人,扣繳義務會大幅降低,改依「給付總額×我國來源收入×核定淨利率×境內利潤貢獻程度×扣繳率20%」計算。

官員表示,有些國內業者在給付款項後,才確認境外電商已申請適用淨利率課稅,導致多支付扣繳稅款,這種情況當中,境外電商可以在五年期限內,自行申請退稅,或委託國內扣繳義務人代理向國稅局申請退還溢扣稅款。

經濟日報 提供