NEWS

經貿稅務要聞

- 2023-12-19囤房稅2.0三讀通過 KPMG提醒四大重點

- 2023-12-19個人海外所得 留意申報規定

- 2023-12-19跨國企業簽預先訂價協議 可避免重複課稅租稅風險

- 2023-12-19勞資僱傭爭議提起訴訟 不會影響失業給付權益

- 2023-12-18遺產稅逾30萬 兩方式抵繳

- 2023-12-18重購退稅 五年內不得移轉

- 2023-12-12信託財產無所得 仍須申報

- 2023-12-12最低稅負制明年上路 大陸台商緊盯三關鍵

- 2023-12-12企業投資抵減 兩個迷思

- 2023-12-12給付員工教召薪資 享優稅

稅務法務

12-182023

遺產稅逾30萬 兩方式抵繳

2023-12-18 經濟日報 / 記者 何奕萱 / 台北報導

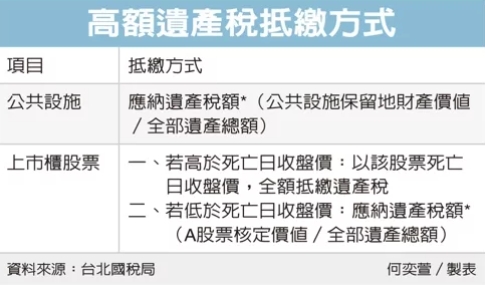

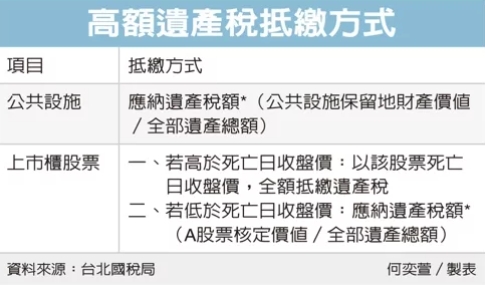

財政部台北國稅局表示,納稅義務人針對30萬元以上遺產稅經常有繳納困難時,可以於納稅期限內,就現金不足之部分,申請遺產中的公共設施或上市及上櫃股票抵繳。

針對以公共設施抵繳,該局說明,抵繳之設施若於劃設前已為被繼承人所有,或於劃設後因繼承移轉至被繼承人,得以全額抵繳。進一步舉例,陳先生於2023年1月15日往生,其遺產稅經申報核定總額為9,000萬元(包含4,500萬元的公共設施A土地,以及其他存款),應納遺產稅額為270萬元,繳納期限至2023年7月25日,繼承人得以用陳先生52年劃設為公共設施保留地A土地抵繳遺產稅,其得申請抵繳稅款的上限金額為135萬元〔遺產稅額270萬元x(A土地4,500萬元/遺產總額9,000萬元)〕。

針對以被繼承人所遺之上市或上櫃股票抵繳時,該局表示,會根據申請日收盤價與被繼承人死亡日收盤價之高低情形而定,有兩種計算方式。舉例來說,繼承人陳君遺產價值為2,500萬元,應納稅額為200萬元,而陳先生未遺留現金或存款,得以用遺留之A上市公司股票抵繳,陳先生死亡日收盤價為每股40元,共50,000股,核定價值為200萬。

首先,申請日收盤價為每股45元,高於死亡日收盤價,得以抵繳該股票全額200萬元。(死亡日收盤價40元x50,000股)。反之,若申請日收盤價為每股35元,低於死亡日收盤價,就該依利率計算,其中股票價值占遺產總值之8%,抵繳金額為16萬元(應納稅額200萬元x8%),得抵繳股數為4,000股(抵繳稅額16萬元/死亡日收盤價40元)。

納稅人申請抵繳時,需經由繼承人過半數以及繼分合計過半數之同意,或繼承人之應繼分合計逾三分之二的同意,於納稅期限內提出申請,避免影響自身權益。

經濟日報 提供

財政部台北國稅局表示,納稅義務人針對30萬元以上遺產稅經常有繳納困難時,可以於納稅期限內,就現金不足之部分,申請遺產中的公共設施或上市及上櫃股票抵繳。

針對以公共設施抵繳,該局說明,抵繳之設施若於劃設前已為被繼承人所有,或於劃設後因繼承移轉至被繼承人,得以全額抵繳。進一步舉例,陳先生於2023年1月15日往生,其遺產稅經申報核定總額為9,000萬元(包含4,500萬元的公共設施A土地,以及其他存款),應納遺產稅額為270萬元,繳納期限至2023年7月25日,繼承人得以用陳先生52年劃設為公共設施保留地A土地抵繳遺產稅,其得申請抵繳稅款的上限金額為135萬元〔遺產稅額270萬元x(A土地4,500萬元/遺產總額9,000萬元)〕。

針對以被繼承人所遺之上市或上櫃股票抵繳時,該局表示,會根據申請日收盤價與被繼承人死亡日收盤價之高低情形而定,有兩種計算方式。舉例來說,繼承人陳君遺產價值為2,500萬元,應納稅額為200萬元,而陳先生未遺留現金或存款,得以用遺留之A上市公司股票抵繳,陳先生死亡日收盤價為每股40元,共50,000股,核定價值為200萬。

首先,申請日收盤價為每股45元,高於死亡日收盤價,得以抵繳該股票全額200萬元。(死亡日收盤價40元x50,000股)。反之,若申請日收盤價為每股35元,低於死亡日收盤價,就該依利率計算,其中股票價值占遺產總值之8%,抵繳金額為16萬元(應納稅額200萬元x8%),得抵繳股數為4,000股(抵繳稅額16萬元/死亡日收盤價40元)。

納稅人申請抵繳時,需經由繼承人過半數以及繼分合計過半數之同意,或繼承人之應繼分合計逾三分之二的同意,於納稅期限內提出申請,避免影響自身權益。

經濟日報 提供