NEWS

經貿稅務要聞

- 2022-04-19採名模條款減除 留意限額

- 2022-04-19用帳面價值交易股權 不屬房地合一稅範圍

- 2022-04-17小資族、股市大戶怎麼報稅才省?股利課稅2選1報你知

- 2022-04-17股票抵繳遺產稅 留意算法

- 2022-04-16報稅季將至 五大稅務紓困優惠措施一次看

- 2022-04-15報稅撇步搶先看/企業三種交易課房地合一2.0

- 2022-04-15報稅撇步搶先看/企業特定股權交易 精算持股比率

- 2022-04-15報稅撇步搶先看/企業盈虧互抵 依三順位減除

- 2022-04-13報稅撇步搶先看/股利報稅 合併、分離二選一

- 2022-04-13報稅撇步搶先看/長照、幼兒扣除 設排富條款

稅務法務

04-172022

股票抵繳遺產稅 留意算法

2022-04-17 經濟日報 / 記者 翁至威 / 台北報導

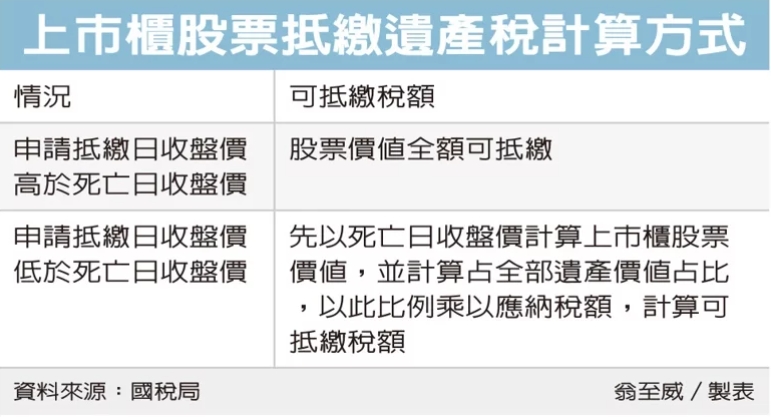

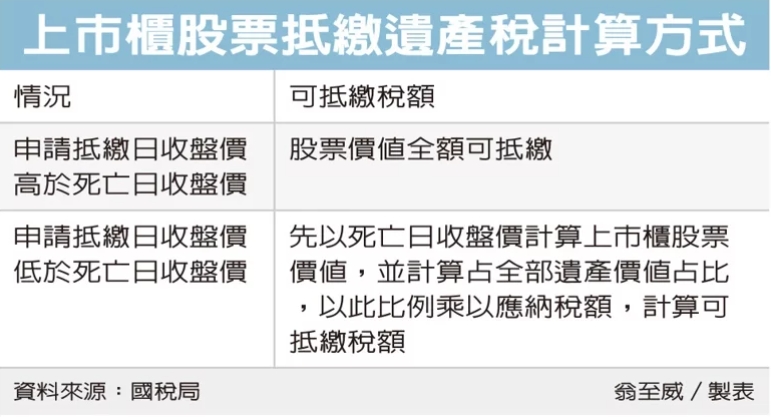

民眾若要以繼承的上市櫃股票來抵繳遺產稅,應留意計算方式,國稅局提醒,關鍵在於「申請抵繳日」收盤價、被繼承人「死亡日」收盤價何者為高,若抵繳日收盤價較高,可全額抵繳;但若死亡日收盤價較高,則僅能按比率計算抵繳上限。

財政部台北國稅局表示,遺產稅應納稅額在30萬元以上,且現金繳納確實有困難時,納稅人可在納稅期限內,就現金不足繳納部分,申請以遺產中上市或上櫃公司股票來抵繳遺產稅款。

不過股票有漲有跌,台北國稅局表示,納稅人在申請以被繼承人遺留的上市櫃股票來抵繳遺產稅時,若申請抵繳日當天的收盤價,比死亡日還要高時,全數股票可以死亡日收盤價來計算,全額抵繳。

反之,若死亡日收盤價較高,可抵繳的稅額只能以應納稅額按比率計算為限。而計算比率,就是以該檔股票核定價值占全部遺產價值比率來計算。

國稅局舉例,甲君去世後,其遺產稅經核定全部遺產價值為8,000萬元,應納稅額為500萬元,而甲君並未遺留現金或存款,也無死亡前兩年內贈與繼承人現金或存款等情形,甲君的繼承人乙君申請以A上巿公司股票4萬股抵繳稅款,甲君死亡日的每股收盤價為100元,核定遺產價值400萬元。

假如申請抵繳日的收盤價為每股120元,高於甲君死亡日收盤價,可申請以遺產中該股票4萬股的核定價值,抵繳遺產稅400萬元。

但若申請抵繳日收盤價為每股90元,比甲君死亡日收盤價要低,該股票可抵繳遺產稅限額就要按比率計算,股票核定價值400萬元占全部遺產價值8,000萬元比率為5%,全部遺產應納稅額500萬元×5%,僅可抵繳25萬元。以甲君死亡日收盤價每股100元計算,僅能申請2,500股來抵繳遺產稅。

經濟日報 提供

民眾若要以繼承的上市櫃股票來抵繳遺產稅,應留意計算方式,國稅局提醒,關鍵在於「申請抵繳日」收盤價、被繼承人「死亡日」收盤價何者為高,若抵繳日收盤價較高,可全額抵繳;但若死亡日收盤價較高,則僅能按比率計算抵繳上限。

財政部台北國稅局表示,遺產稅應納稅額在30萬元以上,且現金繳納確實有困難時,納稅人可在納稅期限內,就現金不足繳納部分,申請以遺產中上市或上櫃公司股票來抵繳遺產稅款。

不過股票有漲有跌,台北國稅局表示,納稅人在申請以被繼承人遺留的上市櫃股票來抵繳遺產稅時,若申請抵繳日當天的收盤價,比死亡日還要高時,全數股票可以死亡日收盤價來計算,全額抵繳。

反之,若死亡日收盤價較高,可抵繳的稅額只能以應納稅額按比率計算為限。而計算比率,就是以該檔股票核定價值占全部遺產價值比率來計算。

國稅局舉例,甲君去世後,其遺產稅經核定全部遺產價值為8,000萬元,應納稅額為500萬元,而甲君並未遺留現金或存款,也無死亡前兩年內贈與繼承人現金或存款等情形,甲君的繼承人乙君申請以A上巿公司股票4萬股抵繳稅款,甲君死亡日的每股收盤價為100元,核定遺產價值400萬元。

假如申請抵繳日的收盤價為每股120元,高於甲君死亡日收盤價,可申請以遺產中該股票4萬股的核定價值,抵繳遺產稅400萬元。

但若申請抵繳日收盤價為每股90元,比甲君死亡日收盤價要低,該股票可抵繳遺產稅限額就要按比率計算,股票核定價值400萬元占全部遺產價值8,000萬元比率為5%,全部遺產應納稅額500萬元×5%,僅可抵繳25萬元。以甲君死亡日收盤價每股100元計算,僅能申請2,500股來抵繳遺產稅。

經濟日報 提供