NEWS

經貿稅務要聞

- 2021-08-19企業參與建屋 稅事眉角多

- 2021-08-19當沖降稅優惠 延長三年

- 2021-08-18欠款債權消滅 視同收入徵稅

- 2021-08-18付違約金給房東 要辦扣繳

- 2021-08-18電支提供用戶資料 三看點

- 2021-08-18防疫物資 可申報進項扣抵

- 2021-08-17未分配盈餘投資抵減 三關鍵

- 2021-08-17當年度未申報 可改退稅

- 2021-08-17租稅協定優惠 各國大不同

- 2021-08-17非都市土地徵收前移轉 免稅證明書效期八個月

稅務法務

08-192021

企業參與建屋 稅事眉角多

2021-08-19 經濟日報 / 記者 程士華 / 台北報導

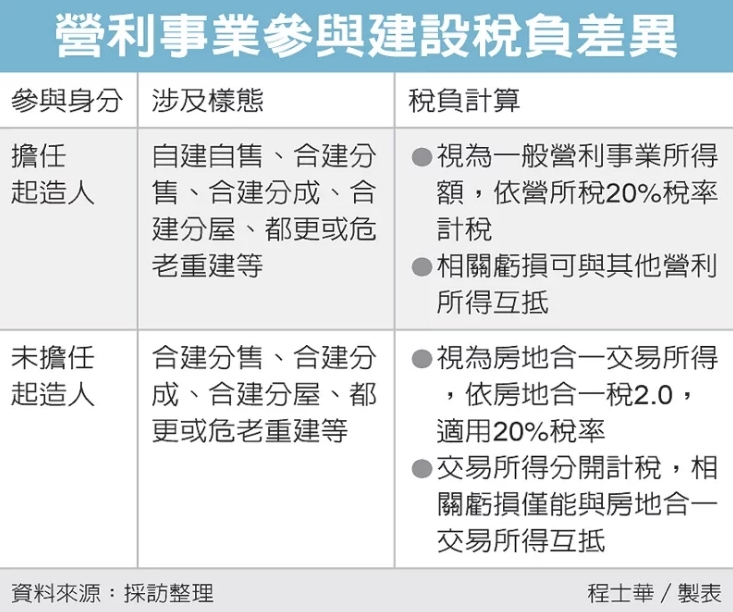

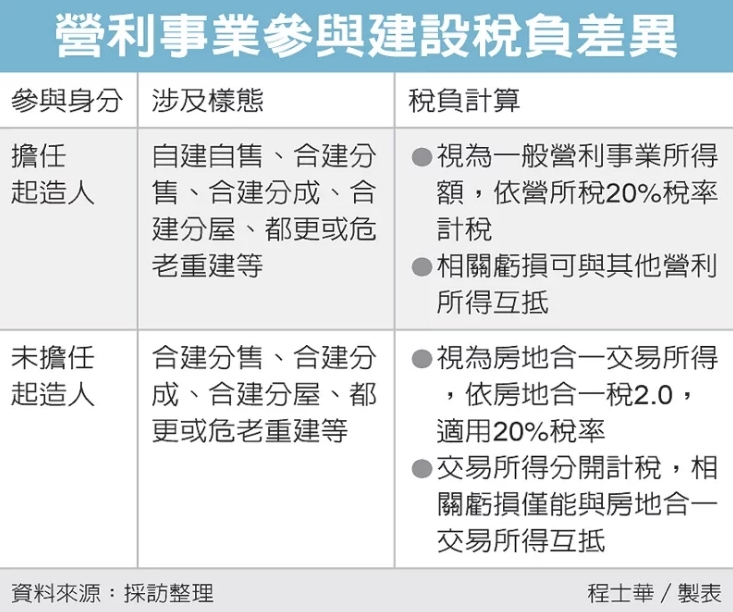

房地合一稅2.0已經上路,安侯建業聯合會計師事務所昨(18)日指出,營利事業自地自建,或是參與合建分屋等模式,出售時稅率看似一樣,但差別會在「賠售」案件中,部分開發樣態,在稅務上其虧損可抵減其他營利所得,相對較為有利。

安侯建業會計師葉建郎表示,房地合一2.0的制度設計中,針對營利事業興建房屋完成後,第一次移轉房屋及其坐落基地的交易,有特別豁免,認定為提供不動產市場供給的生產性營業活動,因此相關所得額,不必分開計稅。

葉建郎表示,符合此項豁免要件的不動產交易案,虧損時便能與企業整體的所得互抵,不只限於抵減房地合一交易案。

舉例而言,葉建郎表示,企業以自有土地參與開發、擔任起造人,採「自地自建」方式交易;即便不是以自有土地開發,但是在合建分售、合建分成、合建分屋等樣態,甚至是都更、危老重建等案件中,擔任起造人,相關所得皆符合豁免資格,可與一般營利事業所得額併計。

但如果不是擔任起造人,稅負計算就不同了,葉建郎指出,如果企業只是拿著自有土地,找其他建商合建分屋、合建分售或合建分成,於土地開發後銷售房地,則會都會落入房地合一2.0的適用範圍,相關所得應採分開計稅。

不過,上述樣態雖然在房地合一2.0的設計中,但仍適用較優惠的20%稅率,惟合併計稅、分開計稅的適用不同,對企業而言,稅負計算就會有差。

舉例而言,假設A公司去年在房地交易之外,另有300萬元所得,但是卻有一筆房地交易賠售50萬元。若A公司為自地自建的起造人,當年度所得便能抵減50萬元,僅250萬元須課稅;但如果A公司僅是與人合建分售,未擔任起造人,當年度營利所得仍要依300萬元計稅。

經濟日報 提供

房地合一稅2.0已經上路,安侯建業聯合會計師事務所昨(18)日指出,營利事業自地自建,或是參與合建分屋等模式,出售時稅率看似一樣,但差別會在「賠售」案件中,部分開發樣態,在稅務上其虧損可抵減其他營利所得,相對較為有利。

安侯建業會計師葉建郎表示,房地合一2.0的制度設計中,針對營利事業興建房屋完成後,第一次移轉房屋及其坐落基地的交易,有特別豁免,認定為提供不動產市場供給的生產性營業活動,因此相關所得額,不必分開計稅。

葉建郎表示,符合此項豁免要件的不動產交易案,虧損時便能與企業整體的所得互抵,不只限於抵減房地合一交易案。

舉例而言,葉建郎表示,企業以自有土地參與開發、擔任起造人,採「自地自建」方式交易;即便不是以自有土地開發,但是在合建分售、合建分成、合建分屋等樣態,甚至是都更、危老重建等案件中,擔任起造人,相關所得皆符合豁免資格,可與一般營利事業所得額併計。

但如果不是擔任起造人,稅負計算就不同了,葉建郎指出,如果企業只是拿著自有土地,找其他建商合建分屋、合建分售或合建分成,於土地開發後銷售房地,則會都會落入房地合一2.0的適用範圍,相關所得應採分開計稅。

不過,上述樣態雖然在房地合一2.0的設計中,但仍適用較優惠的20%稅率,惟合併計稅、分開計稅的適用不同,對企業而言,稅負計算就會有差。

舉例而言,假設A公司去年在房地交易之外,另有300萬元所得,但是卻有一筆房地交易賠售50萬元。若A公司為自地自建的起造人,當年度所得便能抵減50萬元,僅250萬元須課稅;但如果A公司僅是與人合建分售,未擔任起造人,當年度營利所得仍要依300萬元計稅。

經濟日報 提供