NEWS

經貿稅務要聞

- 2024-08-01投資損失認列 避開三地雷

- 2024-07-30居家網拍 可享住家房屋稅率

- 2024-07-30遺產收歸國有 五年逾43億元

- 2024-07-17台韓租稅協定 優惠報你知

- 2024-07-17囤房稅戶數 免計入12類房屋

- 2024-07-16父母後悔贈與 有補救之道

- 2024-07-15兼營投資業務 扣抵有眉角

- 2024-07-09遺產稅扣除額 今年起調高

- 2024-07-09管委會出租屋頂、外牆 要稅

- 2024-07-09存款轉子女定存 留意贈與稅

稅務法務

08-012024

投資損失認列 避開三地雷

2024-08-01 經濟日報 / 記者 余弦妙 / 台北報導

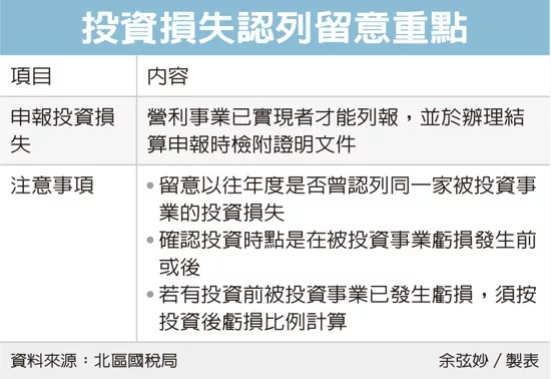

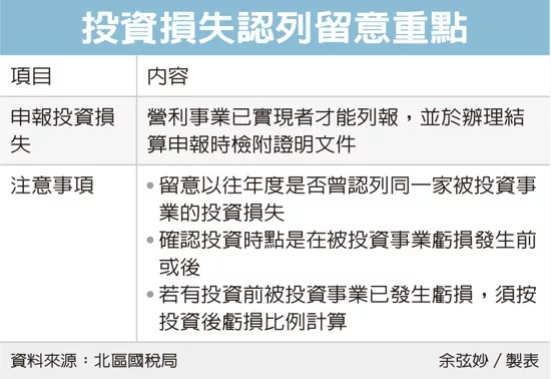

財政部北區國稅局表示,營利事業申報投資損失,已實現者才能列報,並小心三大常見錯誤,包括重複列報、錯誤認定損失時間點、錯誤計算虧損,以免列報失誤而遭補稅處罰。

北區國稅局表示,營利事業在申報投資損失時必須注意,除了有實現者才能列報外,在計算損失當下,也要留意以往年度,是否曾列報過同一家被投資事業的投資損失,以免重複列報。

其次,也須留意投資時點是在被投資事業虧損發生之前或之後,若屬於投資前被投資事業已發生的虧損,則不得列報投資損失。

國稅局指出,依營所稅查核準則第99條規定,被投資事業發生虧損,而原出資額並未折減者,不予認定,也就是說,被投資事業營運發生虧損時,經減資彌補虧損、合併、破產或清算等情形,才可列報投資損失,且須備妥股東會決議減資、合併、破產或清算相關證明文件。

至於在計算投資損失時,若有投資前被投資事業已發生的虧損,則須按投資後虧損比例計算,並注意投資成本歷年變動情形,以前年度曾認列投資損失者,應在原出資額中先予以扣除。

舉例來說,甲公司在2016年出資7,500萬元投資乙公司(股本1億元,累積虧損2,500萬元),而乙公司2021年累積虧損為6,000萬元,乙公司在2022年減資彌補虧損2,000萬元。

由於累積虧損6,000萬元中的2,500萬元,屬甲公司投資乙公司前已發生的虧損,因此甲公司在2023年5月辦理2022年營所稅結算申報、列報投資損失時,應以原出資額7,500萬元乘以減資比率(減資2,000萬元/股本1億元)再乘以投資後虧損比率(投資後新增虧損3,500萬元/累虧6,000萬元),可認列損失875萬元。

國稅局提醒,營利事業申報投資損失時,除應以已實現者為限及檢附相關證明文件外,計算時應留意以往年度是否曾認列同一家被投資事業的投資損失,以及投資時點是在被投資事業虧損發生之前或之後,以免列報錯誤而遭補稅處罰,影響自身權益。

經濟日報 提供

財政部北區國稅局表示,營利事業申報投資損失,已實現者才能列報,並小心三大常見錯誤,包括重複列報、錯誤認定損失時間點、錯誤計算虧損,以免列報失誤而遭補稅處罰。

北區國稅局表示,營利事業在申報投資損失時必須注意,除了有實現者才能列報外,在計算損失當下,也要留意以往年度,是否曾列報過同一家被投資事業的投資損失,以免重複列報。

其次,也須留意投資時點是在被投資事業虧損發生之前或之後,若屬於投資前被投資事業已發生的虧損,則不得列報投資損失。

國稅局指出,依營所稅查核準則第99條規定,被投資事業發生虧損,而原出資額並未折減者,不予認定,也就是說,被投資事業營運發生虧損時,經減資彌補虧損、合併、破產或清算等情形,才可列報投資損失,且須備妥股東會決議減資、合併、破產或清算相關證明文件。

至於在計算投資損失時,若有投資前被投資事業已發生的虧損,則須按投資後虧損比例計算,並注意投資成本歷年變動情形,以前年度曾認列投資損失者,應在原出資額中先予以扣除。

舉例來說,甲公司在2016年出資7,500萬元投資乙公司(股本1億元,累積虧損2,500萬元),而乙公司2021年累積虧損為6,000萬元,乙公司在2022年減資彌補虧損2,000萬元。

由於累積虧損6,000萬元中的2,500萬元,屬甲公司投資乙公司前已發生的虧損,因此甲公司在2023年5月辦理2022年營所稅結算申報、列報投資損失時,應以原出資額7,500萬元乘以減資比率(減資2,000萬元/股本1億元)再乘以投資後虧損比率(投資後新增虧損3,500萬元/累虧6,000萬元),可認列損失875萬元。

國稅局提醒,營利事業申報投資損失時,除應以已實現者為限及檢附相關證明文件外,計算時應留意以往年度是否曾認列同一家被投資事業的投資損失,以及投資時點是在被投資事業虧損發生之前或之後,以免列報錯誤而遭補稅處罰,影響自身權益。

經濟日報 提供