NEWS

經貿稅務要聞

- 2020-11-11股票抵繳遺產稅 留意二點

- 2020-11-10分攤國外總部費用 二限制

- 2020-11-10企業未申報營所稅暫繳 國稅局發單16日起開徵

- 2020-11-10國別報告交換 新增瑞士

- 2020-11-10集團分支發票 不能共用

- 2020-11-09「雙11」登場 基隆關提醒:進口低價免稅每半年限6次

- 2020-11-09出售繼承房地 節稅有撇步

- 2020-11-09公司辦理遺贈股權移轉 未索取相關證明將挨罰

- 2020-11-09新聞中的法律/企業併購要兼顧員工權益

- 2020-11-08最新稅收統計 周三揭曉

稅務法務

11-112020

股票抵繳遺產稅 留意二點

2020-11-11 經濟日報 / 記者 程士華 / 台北報導

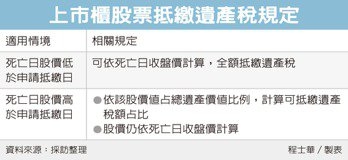

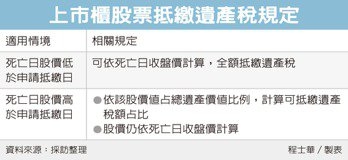

上市櫃股票價格容易波動,如果股東過世,而家屬欲以股票抵繳遺產稅,要留意二大重點,台北國稅局表示,首先,股票價值的認定,原則上以被繼承人死亡當日的收盤價來計算;然而若家屬申請抵繳時,股價已經下跌,就會將影響可抵繳的額度。如果遺產稅應納稅額在30萬元以上,家屬又主張現金繳納確有困難,可以申請在繳稅期限內,就現金不足繳納部分,申請以易於變價的實物抵繳,官員表示,其中若遺產留有上市櫃公司股票,就是適合計算抵繳的類型之一。

官員指出,原則上國稅局都是以被繼承人死亡當日的收盤價,來計算核定遺產中這筆股票的價值;然而股票能不能全部拿來抵稅,卻另有規定,要視死亡當日的收盤價、申請抵繳當日的收盤價,比較這兩個價格的高低,決定可以抵繳的比例。

第一種情況較單純,如果申請抵繳當日收盤價,高於被繼承人死亡當日的收盤價,那就可以全額抵繳。

舉例而言,被繼承人持有某上市公司股票40,000股,死亡當日的收盤價為每股100元,這筆股票的核定遺產價值,就有400萬元,在股價持平或上漲的情況,可以全額用於抵繳遺產稅。

第二種情況,如果股價在遺產稅申報期間下跌,繼承人申請抵繳當日收盤價,已經低於被繼承人死亡當日收盤價;官員說,這些股票相對不利於變價,即便股價已下跌,不過基於保障納稅人權益,國稅局還是會依死亡當日收盤價計算,從優接受繼承人申請抵繳,但也會合理限制可以抵繳的比例。

官員表示,如果要以跌價的上市櫃股票來抵繳遺產稅,就必須先計算該檔股票價值占全部遺產價值的比例,去換算得以抵繳的遺產稅金額。

再以被繼承人持股價值為400萬元為例,但這位被繼承人為千萬富豪,遺產總價值高達8,000萬元,這筆股票僅占總遺產的5%。官員表示,這位千萬富豪的家人申請以上市股票抵稅時,在第二種情況下,這筆股票最多僅能抵繳遺產稅額的5%。

經濟日報 提供

上市櫃股票價格容易波動,如果股東過世,而家屬欲以股票抵繳遺產稅,要留意二大重點,台北國稅局表示,首先,股票價值的認定,原則上以被繼承人死亡當日的收盤價來計算;然而若家屬申請抵繳時,股價已經下跌,就會將影響可抵繳的額度。如果遺產稅應納稅額在30萬元以上,家屬又主張現金繳納確有困難,可以申請在繳稅期限內,就現金不足繳納部分,申請以易於變價的實物抵繳,官員表示,其中若遺產留有上市櫃公司股票,就是適合計算抵繳的類型之一。

官員指出,原則上國稅局都是以被繼承人死亡當日的收盤價,來計算核定遺產中這筆股票的價值;然而股票能不能全部拿來抵稅,卻另有規定,要視死亡當日的收盤價、申請抵繳當日的收盤價,比較這兩個價格的高低,決定可以抵繳的比例。

第一種情況較單純,如果申請抵繳當日收盤價,高於被繼承人死亡當日的收盤價,那就可以全額抵繳。

舉例而言,被繼承人持有某上市公司股票40,000股,死亡當日的收盤價為每股100元,這筆股票的核定遺產價值,就有400萬元,在股價持平或上漲的情況,可以全額用於抵繳遺產稅。

第二種情況,如果股價在遺產稅申報期間下跌,繼承人申請抵繳當日收盤價,已經低於被繼承人死亡當日收盤價;官員說,這些股票相對不利於變價,即便股價已下跌,不過基於保障納稅人權益,國稅局還是會依死亡當日收盤價計算,從優接受繼承人申請抵繳,但也會合理限制可以抵繳的比例。

官員表示,如果要以跌價的上市櫃股票來抵繳遺產稅,就必須先計算該檔股票價值占全部遺產價值的比例,去換算得以抵繳的遺產稅金額。

再以被繼承人持股價值為400萬元為例,但這位被繼承人為千萬富豪,遺產總價值高達8,000萬元,這筆股票僅占總遺產的5%。官員表示,這位千萬富豪的家人申請以上市股票抵稅時,在第二種情況下,這筆股票最多僅能抵繳遺產稅額的5%。

經濟日報 提供