NEWS

經貿稅務要聞

- 2023-07-10營所稅暫繳申報 不受CFC牽動

- 2023-07-06結清勞退專戶 結餘款須報稅

- 2023-07-06遺產稅付不出 可申請延繳

- 2023-07-06不動產遭禁止處分 欠稅繳清才能過戶

- 2023-07-05假贈地逃漏土增稅 稅局盯

- 2023-07-05售地拆屋費 視為土地成本

- 2023-07-04列報交際費 留意限額計算

- 2023-07-03購買外商技術 有條件享優稅

- 2023-06-28轉讓預售屋 按價差課房地稅

- 2023-06-27逝者存款繳遺產稅 兩樣態

稅務法務

07-102023

營所稅暫繳申報 不受CFC牽動

2023-07-10 經濟日報 / 記者 陳姿穎 / 台北報導

營利事業每年9月應辦理營所稅暫繳申報,財政部台北國稅局表示,營利事業受控外國企業(CFC)制度雖自2023年度施行,不過營利事業辦理2023年度營利事業所得稅暫繳申報,暫時不受營利事業CFC制度的影響。

營所稅暫繳申報是讓企業在9月時先報繳當年度部分所得稅,除有利國庫調度,也避免企業隔年5月須一次負擔大額稅款。

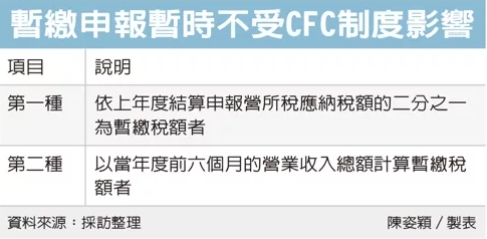

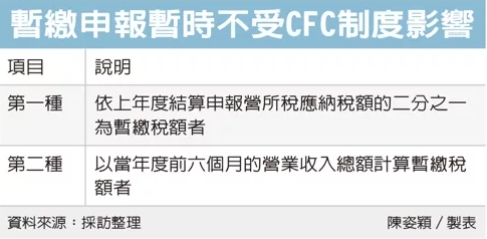

台北國稅局說明,營利事業暫繳稅額的計算方式分為兩種。第一種,依《所得稅法》第67條第1項規定,按上年度結算申報營所稅應納稅額的二分之一為暫繳稅額;第二種,依所得稅法規定,公司組織、合作社及醫療社團法人,會計帳冊簿據完備,使用藍色申報書或經會計師查核簽證,並如期辦理暫繳申報者,可以選擇以當年度前六個月的營業收入總額,依規定試算前半年營利事業所得額,按營所稅稅率,計算暫繳稅額,以符合實際營業狀況,避免溢繳或提前繳稅的情形。

國稅局指出,營利事業若是用第一種暫繳方式,依上年度結算申報營所稅應納稅額的二分之一為暫繳稅額者,其暫繳稅額應包含上年度依營利事業CFC制度計算的應納稅額。

不過營利事業CFC制度是從今年度2023年才開始施行,2022年度還沒有須認列的CFC投資收益,所以營利事業依2022年度應納稅額半數計算的2023年度暫繳稅額,還不受CFC制度上路而負擔稅額。

另外,國稅局官員表示,營利事業如果是依第二種,選擇以當年度前六個月的營業收入總額計算暫繳稅額者,考量營利事業CFC制度各項適用要件及所得計算,是以全年度資料為基礎。例如:股權控制比率、豁免條件、CFC當年度盈餘,無法在年度中判斷一境外關係企業是否為我國營利事業股東控制的CFC或計算應認列的CFC投資收益。

為簡化行政作業及降低納稅義務人遵循成本,依照財政部解釋,營利事業選擇以當年度前六個月的營業收入總額計算暫繳稅額者,也免依規定試算應認列的投資收益。

經濟日報 提供

營利事業每年9月應辦理營所稅暫繳申報,財政部台北國稅局表示,營利事業受控外國企業(CFC)制度雖自2023年度施行,不過營利事業辦理2023年度營利事業所得稅暫繳申報,暫時不受營利事業CFC制度的影響。

營所稅暫繳申報是讓企業在9月時先報繳當年度部分所得稅,除有利國庫調度,也避免企業隔年5月須一次負擔大額稅款。

台北國稅局說明,營利事業暫繳稅額的計算方式分為兩種。第一種,依《所得稅法》第67條第1項規定,按上年度結算申報營所稅應納稅額的二分之一為暫繳稅額;第二種,依所得稅法規定,公司組織、合作社及醫療社團法人,會計帳冊簿據完備,使用藍色申報書或經會計師查核簽證,並如期辦理暫繳申報者,可以選擇以當年度前六個月的營業收入總額,依規定試算前半年營利事業所得額,按營所稅稅率,計算暫繳稅額,以符合實際營業狀況,避免溢繳或提前繳稅的情形。

國稅局指出,營利事業若是用第一種暫繳方式,依上年度結算申報營所稅應納稅額的二分之一為暫繳稅額者,其暫繳稅額應包含上年度依營利事業CFC制度計算的應納稅額。

不過營利事業CFC制度是從今年度2023年才開始施行,2022年度還沒有須認列的CFC投資收益,所以營利事業依2022年度應納稅額半數計算的2023年度暫繳稅額,還不受CFC制度上路而負擔稅額。

另外,國稅局官員表示,營利事業如果是依第二種,選擇以當年度前六個月的營業收入總額計算暫繳稅額者,考量營利事業CFC制度各項適用要件及所得計算,是以全年度資料為基礎。例如:股權控制比率、豁免條件、CFC當年度盈餘,無法在年度中判斷一境外關係企業是否為我國營利事業股東控制的CFC或計算應認列的CFC投資收益。

為簡化行政作業及降低納稅義務人遵循成本,依照財政部解釋,營利事業選擇以當年度前六個月的營業收入總額計算暫繳稅額者,也免依規定試算應認列的投資收益。

經濟日報 提供