NEWS

經貿稅務要聞

- 2023-01-02租賃業實質投資抵減 兩樣態

- 2022-12-27營所稅適用盈虧互抵 三要件

- 2022-12-23外國供應商繳營所稅 兩方式

- 2022-12-23虛列捐贈逃稅緩起訴 補帶罰

- 2022-12-23房地分屬姊弟 地價無優稅

- 2022-12-22營業人隱匿銷貨 小心挨罰

- 2022-12-22最低稅負制起徵點 調升

- 2022-12-22台商在港控股 留意免稅規範

- 2022-12-19重病期間提款 要課遺產稅

- 2022-12-19公司售地 成本計算有眉角

稅務法務

12-232022

外國供應商繳營所稅 兩方式

2022-12-23 經濟日報 / 記者 陳姿穎 / 台北報導

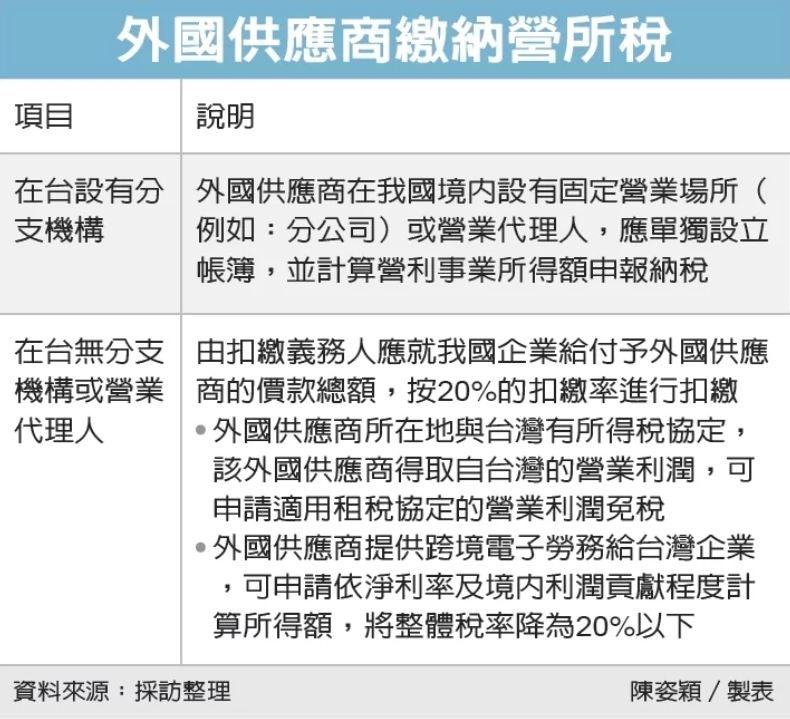

企業日常營運,可能有向外國供應商購買技術服務的需求,北區國稅局表示,取得我國收入的外國供應商有兩種,第一、在台設有分支機構或營業代理人的外國供應商,應由在台分支機構單獨設立帳簿,計算營業所得額申報營所稅。第二、外國供應商在我國境內無固定營業場所或營業代理人,應由扣繳義務人在給付時依規定扣繳。

國稅局官員表示,外國供應商直接對我國客戶在我國境內提供勞務所取得的報酬,屬於外國供應商的中華民國來源所得,須於國內課徵營利事業所得稅。

舉例說明,外國供應商A派人來台提供服務,又在境外提供部分技術服務,但仍有其他技術須由境內個人或營利事業的參與及協助才可以完成,相關技術服務報酬及構成外國供應商A在中華民國來源所得,須在我國課徵營所稅。

官員表示,外國供應商可以分為兩種,在台設有分公司等分支機構;或是在台無固定營業場所或營業代理人。

如果屬於在台設有分支機構,則依《所得稅法》第41條規定,外國供應商在我國境內的固定營業場所(例如:分公司),或營業代理人,應單獨設立帳簿,並計算營利事業所得額申報納稅。

為了避免外國供應商和台灣分公司的成本、費用混淆不清。國稅局官員說明,外國供應商在我國境內的分支機構,應設置帳簿,分別記載總機構、分支機構的收入、成本、費用,計算所得額後,再依所得稅法第71條規定合併辦理結算申報,依規定稅率繳納營利事業所得稅。

但如果屬於在台無固定營業場所或營業代理人的外國供應商,則由扣繳義務人應就我國企業給付予外國供應商的價款總額,按20%的扣繳率進行扣繳。

國稅局官員補充,如果外國供應商所在地與台灣有所得稅協定,該外國供應商得取自台灣的營業利潤,可申請適用租稅協定的營業利潤免稅;或是外國供應商提供跨境電子勞務給台灣企業,可申請依淨利率及境內利潤貢獻程度計算所得額,將整體稅率降為20%以下。

經濟日報 提供

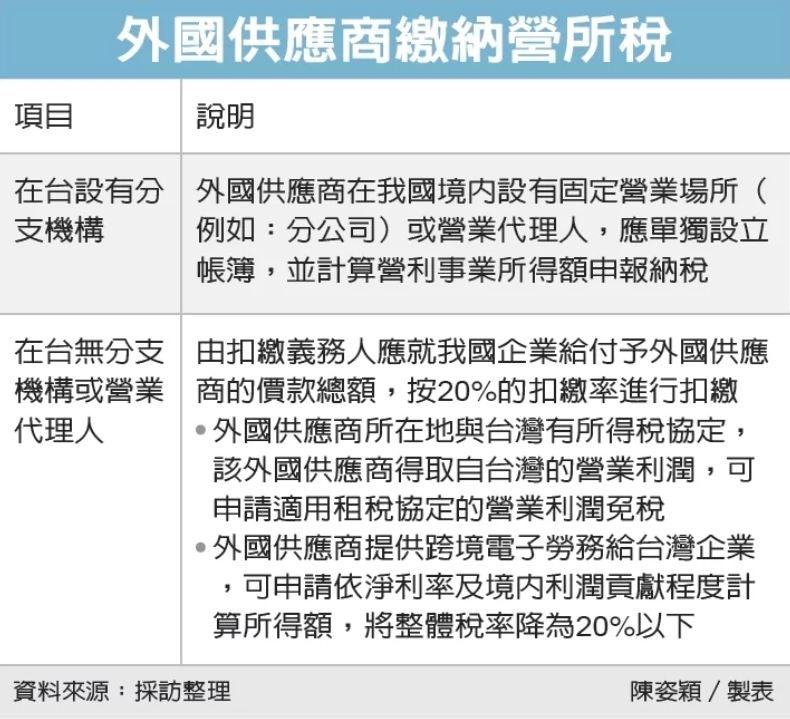

企業日常營運,可能有向外國供應商購買技術服務的需求,北區國稅局表示,取得我國收入的外國供應商有兩種,第一、在台設有分支機構或營業代理人的外國供應商,應由在台分支機構單獨設立帳簿,計算營業所得額申報營所稅。第二、外國供應商在我國境內無固定營業場所或營業代理人,應由扣繳義務人在給付時依規定扣繳。

國稅局官員表示,外國供應商直接對我國客戶在我國境內提供勞務所取得的報酬,屬於外國供應商的中華民國來源所得,須於國內課徵營利事業所得稅。

舉例說明,外國供應商A派人來台提供服務,又在境外提供部分技術服務,但仍有其他技術須由境內個人或營利事業的參與及協助才可以完成,相關技術服務報酬及構成外國供應商A在中華民國來源所得,須在我國課徵營所稅。

官員表示,外國供應商可以分為兩種,在台設有分公司等分支機構;或是在台無固定營業場所或營業代理人。

如果屬於在台設有分支機構,則依《所得稅法》第41條規定,外國供應商在我國境內的固定營業場所(例如:分公司),或營業代理人,應單獨設立帳簿,並計算營利事業所得額申報納稅。

為了避免外國供應商和台灣分公司的成本、費用混淆不清。國稅局官員說明,外國供應商在我國境內的分支機構,應設置帳簿,分別記載總機構、分支機構的收入、成本、費用,計算所得額後,再依所得稅法第71條規定合併辦理結算申報,依規定稅率繳納營利事業所得稅。

但如果屬於在台無固定營業場所或營業代理人的外國供應商,則由扣繳義務人應就我國企業給付予外國供應商的價款總額,按20%的扣繳率進行扣繳。

國稅局官員補充,如果外國供應商所在地與台灣有所得稅協定,該外國供應商得取自台灣的營業利潤,可申請適用租稅協定的營業利潤免稅;或是外國供應商提供跨境電子勞務給台灣企業,可申請依淨利率及境內利潤貢獻程度計算所得額,將整體稅率降為20%以下。

經濟日報 提供